Artykuł Europejski rynek smartfonów zanurkował o 16 proc. pochodzi z serwisu CRN.

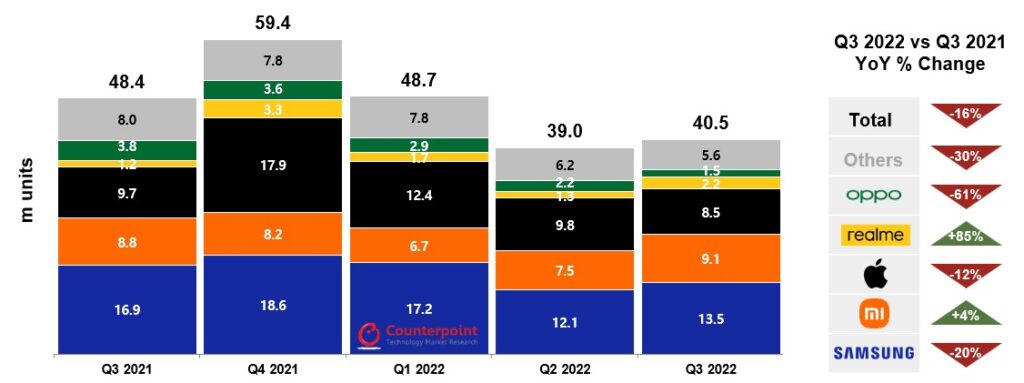

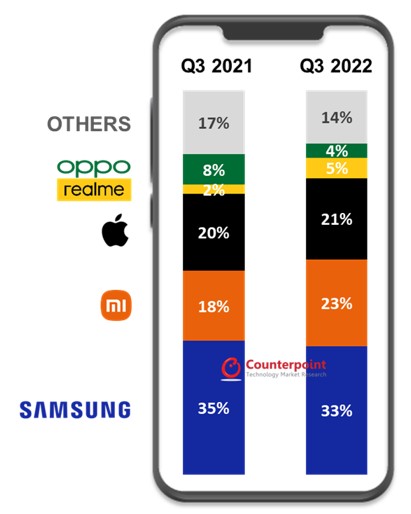

]]>Marny popyt konsumencki nadal ciągnie w dół europejski rynek smartfonów. W III kw. 2022 r. dostawy spadły o 16 proc. r/r, do nieco ponad 40 mln szt. – według Counterpoint Research.

„Ogólny klimat w Europie jest nadal ponury” – przyznaje Jan Stryjak, zastępca dyrektora Counterpoint Research.

Zauważa słabszy popyt konsumentów na drogie urządzenia, co pogłębiły problemy z dostawami związane z blokadą w Chinach. Stąd premiera iPhone’a 14 nie była tak silna, jak oczekiwano, pomagając Samsungowi utrzymać się na pierwszym miejscu.

Sprzedaż w Rosji pomogła chińskim markom

Dla niektórych producentów były jednak dobre wieści. Dostawy Xiaomi i realme na wschodzie Europy znacznie wzrosły, ponieważ obie chińskie firmy wykorzystują nieobecność Apple’a i Samsunga w Rosji.

Rosyjscy klienci pomogli Xiaomi wyprzedzić Apple’a i wskoczyć na drugie miejsce na rynku smartfonów w Europie, natomiast Realme po raz pierwszy w historii weszło na 4 miejsce.

Nadal są duże zapasy

Zdaniem Jana Stryjaka premiera nowego iPhone’a w IV kw. br. poprawi sytuację na rynku, jednak obawy, że zima będzie ciężka, ograniczą popyt konsumentów.

„Niektórzy producenci OEM stoją przed wyzwaniem związanym z nadmiernymi zapasami. Mało prawdopodobne jest, aby dostawy osiągnęły poziom z zeszłego roku, nie mówiąc już o stanie przed pandemią” – uważa analityk.

Artykuł Europejski rynek smartfonów zanurkował o 16 proc. pochodzi z serwisu CRN.

]]>Artykuł Kto najwięcej zarabia na smartfonach pochodzi z serwisu CRN.

]]>Zyski operacyjne na globalnym rynku telefonów komórkowych wzrosły o 6 proc. r/r w II kw. 2022 r. (do 13,1 mld dol.), pomimo że przychody spadły o 2 proc. r/r i 15 proc. kw/kw, do 95,8 mld dol. – Counterpoint Research.

Daje to średnią marżę zysku operacyjnego na rynku na poziomie blisko 13,7 proc. Wzrost zysku w II kw. br. szedł w parze z rosnącymi cenami sprzedaży urządzeń (również średnio +6 proc. r/r).

Nie jest tak różowo, jak się wydaje

„Ważne jest, aby umieścić ten wzrost w kontekście. Chociaż przesunięcia w górę widełek cenowych pozwoliły niektórym producentom zwiększyć marże zysku (z wyjątkiem Xiaomi), większość rocznego wzrostu można przypisać niskiej bazie z dotkniętego Covidem II kw. 2021 r., a nie stałemu wzrostowi zysków operacyjnych” – komentuje starszy analityk Harmeet Singh Walia.

Zwraca uwagę na spory zjazd zysku w porównaniu z I kw. 2022 r. – aż o 29 proc., przy spadku o 26 proc. kw/kw w I kw. 2021 r.

Apple zgarnia większość zysków

Za wzrost zysku operacyjnego w II kw. br. odpowiadają głównie Samsung i Apple, którzy zwiększyli przychody odpowiednio o 25 proc. i 3 proc. r/r. Pozostałe trzy z pięciu największych marek odnotowały znaczące, dwucyfrowe spadki (Oppo, Vivo i Xiaomi).

Przychody i zyski z telefonów są w dużej mierze generowane przez Apple’a, co widać na poniższym wykresie. Do koncernu trafia ok. 80 proc. globalnego zysku operacyjnego z całego rynku i udział ten jeszcze wzrósł w minionych kwartałach. Cała reszta musi zadowolić się dzieleniem między siebie ok. 20 proc. profitów.

Ze względu na wpływ Apple’a na rynek spodziewane są wzrosty w drugim półroczu 2022.

„Wzrost przychodów w drugiej połowie roku w porównaniu do pierwszej połowy 2022 r. jest niemal pewny ze względu na cykliczne wprowadzanie na rynek bardzo dochodowego i stosunkowo odpornego na spowolnienie gospodarcze iPhone’a” – uważa Jan Stryjak, zastępca dyrektora w Counterpoint Research.

Rynek pod presją negatywnych czynników

„Wraz z coraz większą niepewnością geopolityczną, wzrostem inflacji i obawami o recesję, rynek telefonów komórkowych odczuje wpływ tych czynników i powrót do trajektorii przewidywanej przed pandemią może potrwać dłużej”. – przewiduje Jan Stryjak.

Artykuł Kto najwięcej zarabia na smartfonach pochodzi z serwisu CRN.

]]>Artykuł Rynek smartfonów spadł w II kw. „Producenci są zmuszeni do zrewidowania taktyki” pochodzi z serwisu CRN.

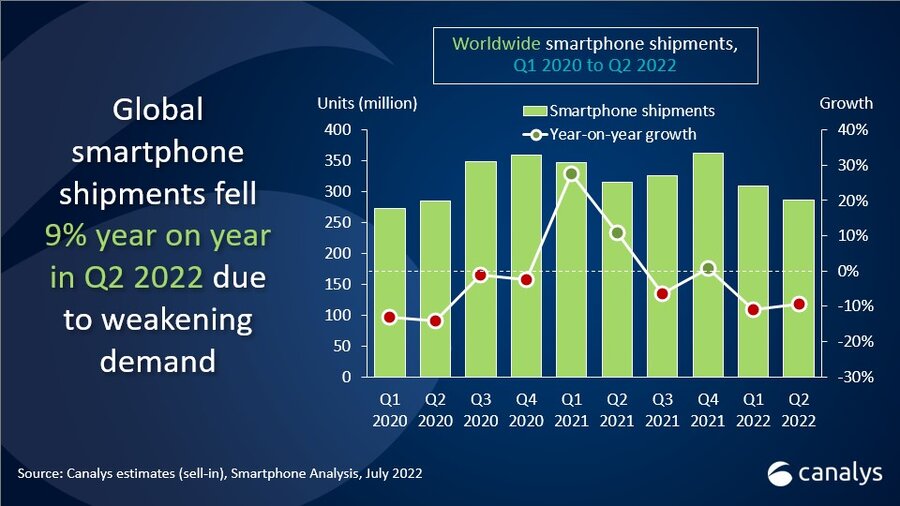

]]>W II kw. 2022 r. światowe dostawy smartfonów spadły o 9 proc. rok do roku – według Canalys. Jak oceniono, popyt zaczął słabnąć w związku z trudnościami gospodarczymi.

W ciężkich czasach klienci wolą tańszy sprzęt

„Producenci zostali zmuszeni do zrewidowania swojej taktyki w drugim kwartale” – komentuje analityk Canalys Research Runar Bjørhovde – „Napięcia gospodarcze, słaby popyt i nagromadzenie zapasów spowodowały, że dostawcy szybko przeanalizowali swoje strategie dotyczące portfolio na resztę 2022 r.”

Według analityka konsumenci ograniczając swoje budżety coraz bardziej interesują się smartfonami low-end.

Obawy w łańcuchu dostaw

Jak twierdzi analityk Toby Zhu spadający popyt powoduje duże obawy w całym łańcuchu dostaw smartfonów.

Wprawdzie zmniejsza się problem dostaw komponentów i presja na koszty, ale w logistyce i produkcji pozostaje kilka problemów, takich jak zaostrzanie przepisów importowych i procedur celnych na niektórych rynkach wschodzących, co opóźnia dostawy.

Nadchodzi czas przecen

„W najbliższym czasie producenci będą dążyć do przyspieszenia sprzedaży poprzez promocje i oferty przed nowymi premierami w okresie świątecznym, aby złagodzić presję na płynność kanału sprzedaży” – uważa analityk Canalys.

Jego zdaniem ścisła współpraca z kanałem sprzedaży w celu monitorowania stanu zapasów i dostaw będzie miała kluczowe znaczenie dla producentów, aby wykorzystać możliwości w krótkimi terminie, a jednocześnie utrzymać zdrowe relacje z partnerami w dłuższej perspektywie.

Tani sprzęt pomógł Samsungowi

Samsung w II kw. br. zajął pierwsze miejsce na światowym rynku z 21-proc. udziałem, ponieważ poprawił podaż modeli low-end. Apple był numerem 2 (17 proc.). Xiaomi, Oppo i Vivo nadal walczyły w Chinach, odnotowując dwucyfrowe spadki.

Artykuł Rynek smartfonów spadł w II kw. „Producenci są zmuszeni do zrewidowania taktyki” pochodzi z serwisu CRN.

]]>Artykuł Apple wziął 62 proc. rynku smartfonów premium pochodzi z serwisu CRN.

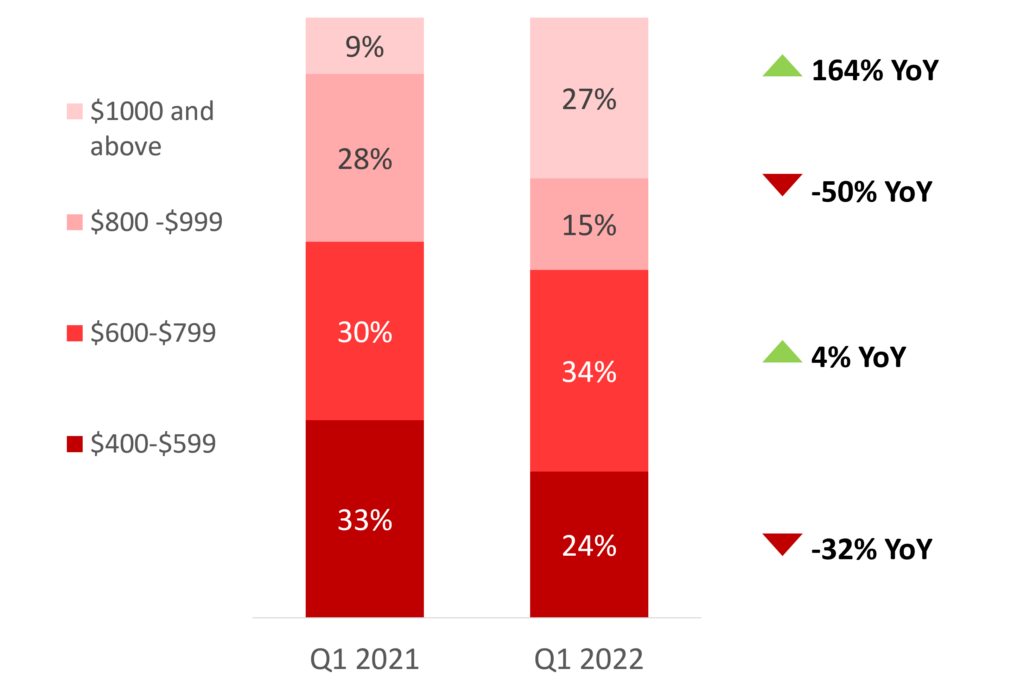

]]>Zatem mimo spadku wolumenu sprzedaży segment ten zyskał na znaczeniu – prawie 3 na 10 sprzedawanych smartfonów to już sprzęt za ponad 400 dol. Udział ten jest najwyższy w historii.

Producenci postawią na drogie modele

Producenci smartfonów będą próbować zdobywać udziały w segmencie premium – przewidują analitycy – ponieważ wraz ze wzrostem inflacji modele podstawowe i niższa półka cenowa prawdopodobnie ucierpią bardziej. Tym samym tylko poprzez wzrost sprzedaży w wyższych przedziałach cenowych marki będą w stanie zrekompensować część spadku przychodów z tanich urządzeń.

Udział producentów w wolumenach sprzedaży (sell-through) smartfonów premium (w cenie 400 dol. i wyższej)

Apple i… długo nic

Apple dominuje na rynku smartfonów premium, przekraczając 60 proc. udziału drugi kwartał z rzędu oraz osiągając najwyższy udział w pierwszym kwartale od 5 lat. To głównie zasługa iPhone’a 13.

Udział Samsunga natomiast spadł. Było to spowodowane głównie opóźnieniem premiery serii Galaxy S22 w porównaniu z premierą S21 w 2021 r.

Xiaomi trzeci kwartał z rzędu pozostało trzecią co do wielkości marką w segmencie premium, za nim są Oppo i Vivo. Udział chińskich marek zmniejszył się od 2021 r.

Na popularności zyskują modele składane (+184 proc. r/r ilościowo), gdzie dominuje Samsung, jednak jest to wciąż jedynie 3 proc. rynku smartfonów premium. Tym niemniej coraz więcej producentów wprowadza składane urządzenia, więc wraz ze spadkiem cen ich popularność prawdopodobnie będzie rosnąć.

Udział smartfonów premium (za 400 dol. i więcej) w całkowitym rynku smartfonów według wolumenu i wartości, I kw. 2017 r. – I kw. 2022 r.

Dwie trzecie przychodów na rynku smartfonów to premium

Wartość sprzedaży modeli premium w I kw. 2022 r. nieznacznie wzrosła (+0,5 proc. r/r) ze względu na wzrost średniej ceny. Segment premium odpowiadał za prawie dwie trzecie globalnej wartości sprzedaży smartfonów w ciągu kwartału. Pokazuje to również strategiczne znaczenie obecności producentów na tym rynku.

Przychody w 2022 r. zwiększyły się głównie popprzez wyższe o 164 proc. r/r wolumeny sprzedaży modeli ultra premium (w cenie hurtowej od 1 tys. dol., czyli ok. 4,5 tys. zł, w górę), który uzyskał największy udział w segmencie smartfonów premium, zarówno pod względem wolumenu sprzedaży, jak i wartości. Był to najszybciej rosnący segment cenowy na świecie, w tym m.in. w Europie Zachodniej.

Wzrost wolumenu w segmencie ultra premium był napędzany przez Apple’a i Samsung’a. Apple stał się tutaj największym beneficjentem spadku Huawei.

Udział wolumenów sprzedaży smartfonów premium w poszczególnych przedziałach cenowych

Artykuł Apple wziął 62 proc. rynku smartfonów premium pochodzi z serwisu CRN.

]]>Artykuł Najwięksi na rynku smartfonów tną cele produkcji pochodzi z serwisu CRN.

]]>Samsung zamierza zmniejszyć planowaną produkcję smartfonów na 2022 r., o 10 proc., z 310 mln do 280 mln szt. – według informacji koreańskiego dziennika Maeil Business Newspaper. Koncern miał oznajmić poddostawcom ograniczenie zamówień. Jako możliwe powody wskazuje się niepewną sytuację gospodarczą na świecie. Rosyjska inwazja na Ukrainę i przyspieszona przez wojnę inflacja zmniejszyła zapotrzebowanie na smartfony – wynika z doniesień.

Znamienne jest też, że Apple zamierza w br. wyprodukować ok. 220 mln iPhone’ów – według Bloomberga – podobnie jak w ub.r., co sugeruje, że nie liczy na większą sprzedaż.

Chińskie marki też ograniczają

Wygląda więc na to, że lider i wicelider globalnego rynku smartfonów są sceptyczni wobec możliwości wzrostu sprzedaży w br. I chyba nie tylko oni. Niedawno pojawiły się nieoficjalne doniesienia, że najwięksi chińscy producenci – Xiaomi, Vivo i Oppo – zmniejszą zamówienia podzespołów na następne kwartały o ok. 20 proc. wobec pierwotnego planu, co wyjaśniano głównie problemami z produkcją i spadkiem popytu w Chinach z powodu lockdownu.

W I kw. 2022 r. sprzedaż smartfonów spadła globalnie wobec analogicznego okresu ub.r. o 7 do 13 proc. – według ustaleń analityków.

Jak wynika z analizy rosyjska agresja na Ukrainę będzie mieć negatywny wpływ na zapotrzebowanie na smartfony w II kw. br.

Artykuł Najwięksi na rynku smartfonów tną cele produkcji pochodzi z serwisu CRN.

]]>Artykuł Wojna będzie „prawdziwym testem” dla rynku smartfonów w Europie pochodzi z serwisu CRN.

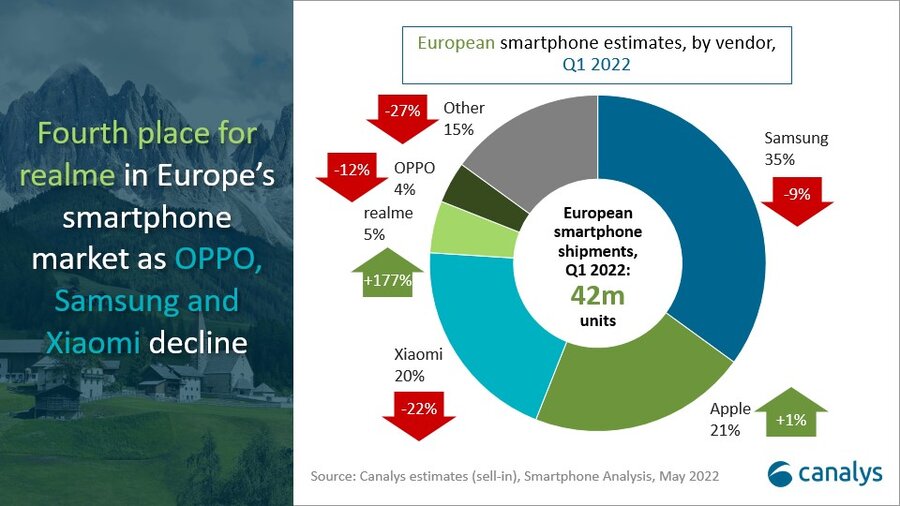

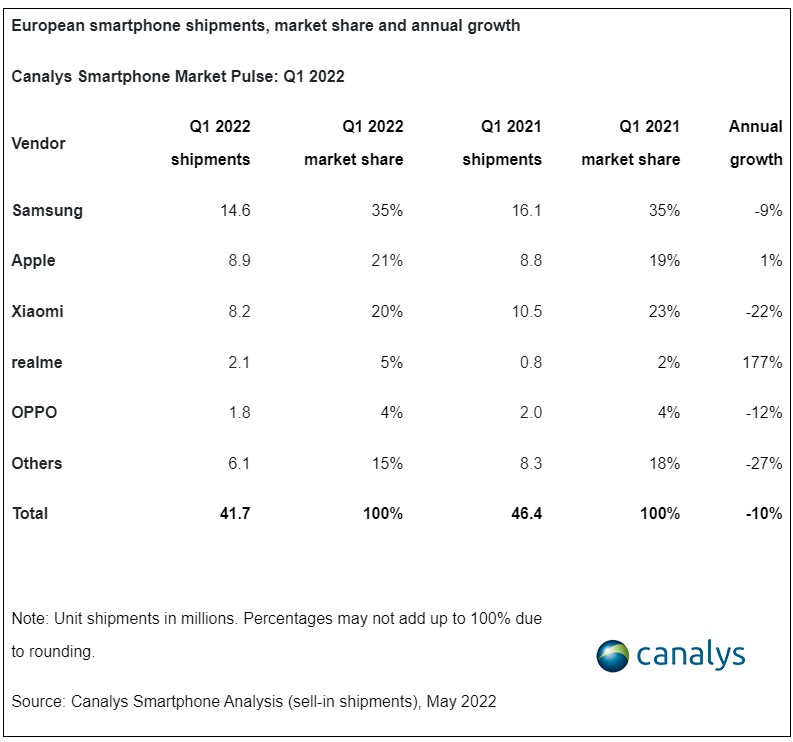

]]>Dostawy smartfonów w Europie spadły o 10 proc. r/r w I kw. 2022 r., osiągając 41,7 mln szt. Jednak jest to głównie skutek wojennego załamania rynku w Rosji (-31 proc.) i na Ukrainie (-51 proc.) – według Canalys.

Z pominięciem tych krajów w I kw. 2022 r. dołek był 3,5-procentowy.

Analityk Canalys uważa, że niewielki spadek wskazuje nadal na siłę popytu, ale w drugiej poł. 2022 r. i w 2023 r. może być gorzej.

Wojna, inflacja, spadek zaufania konsumentów

„Trwająca wojna doprowadziła inflację do rekordowego poziomu, zaufanie konsumentów spada. Prawdziwy test dla rynku smartfonów nadejdzie w ciągu najbliższych dwóch kwartałów, kiedy ekonomiczny wpływ wojny zacznie być naprawdę odczuwalny” – komentuje analityk Canalys, Runar Bjørhovde.

Samsung rozpoczął 2022 rok na pierwszym miejscu

Koreański koncern okazał się liderem w I kw. br., z 35 proc. udziałem w rynku, ponieważ podaż modeli z niższej i średniej półki zaczęła się poprawiać. Apple zajął drugie miejsce dzięki popytowi na iPhone’a 13.

Kolejne miejsca zajęły chińskie marki: Xiaomi, Realme i Oppo.

Największy wzrost w pierwszej piątce osiągnęło Realme (+177 proc.).

Sprzedaż w detalu pomogła wynikom

Jak twierdzi analityk, ograniczenia podaży i zróżnicowany popyt w zależności od rynku umożliwiły nowym markom wybicie się i zwiększenie udziałów. W przypadku Realme i Vivo owoce przyniosła koncentracja na pośrednich kanałach sprzedaży detalicznej i e-commerce.

Producenci mają wyjątkową szansę, by zbudować relacje z partnerami

„Ponieważ branża stoi w obliczu wielu zagrożeń, zarówno po stronie podaży, jak i popytu, poprawa współpracy w poszczególnych kanałach sprzedaży będzie kluczowa dla producentów w nadchodzących kwartałach. Dostawcy mają wyjątkową okazję pomóc zróżnicować oferty swoich partnerów i zbudować silniejsze długoterminowe relacje” – twierdzi analityk Canalys Ayush Shastry.

Artykuł Wojna będzie „prawdziwym testem” dla rynku smartfonów w Europie pochodzi z serwisu CRN.

]]>Artykuł Xiaomi, Vivo i Oppo tną zamówienia pochodzi z serwisu CRN.

]]>Najwięksi chińscy producenci smartfonów – Xiaomi, Vivo i Oppo – zmniejszą zamówienia podzespołów na następne kwartały o ok. 20 proc. wobec dotychczasowego planu. Taką informację mieli otrzymać poddostawcy – podaje Nikkei Asia. Np. Xiaomi zmniejszył prognozę dostaw na 2022 r. z przewidywanych wcześniej 200 mln smartfonów do 160 – 180 mln szt. – wynika z nieoficjalnych informacji. Czyli w II poł. roku na rynek wjedzie mniej sprzętu.

Powodem cięć jest lockdown w Chinach, co zaburza łańcuch dostaw, oraz słabnący popyt konsumencki.

Z kolei Samsung, który polega w większym stopniu na łańcuchu dostaw w Korei Płd. i Wietnamu, nie ma tak dużych problemów związanych z chińską polityką zero-Covid (swoją drogą skutki lockdownu w Wietnamie odczuł w ub.r.).

O ile w końcu ub.r. przewidywano, że po roku problemów z dostępnością komponentów (2021), w 2022 r. można liczyć na odbicie na rynku smartfonów, to ostatnio optymizm osłabł. Widać spowolnienie na rynku elektroniki użytkowej, do czego oprócz lockdownów w Azji, ograniczających możliwości głównie chińskich marek, przyczynia się inflacja i wojna. TrendForce obniżył globalną prognozę dostaw smartfonów na br. do 1,366 mld szt., co oznaczałoby pogłębienie spadku o 2,5 proc. w porównaniu z trudnym 2021 r.

Artykuł Xiaomi, Vivo i Oppo tną zamówienia pochodzi z serwisu CRN.

]]>Artykuł Wojna zdusi popyt na rynku smartfonów pochodzi z serwisu CRN.

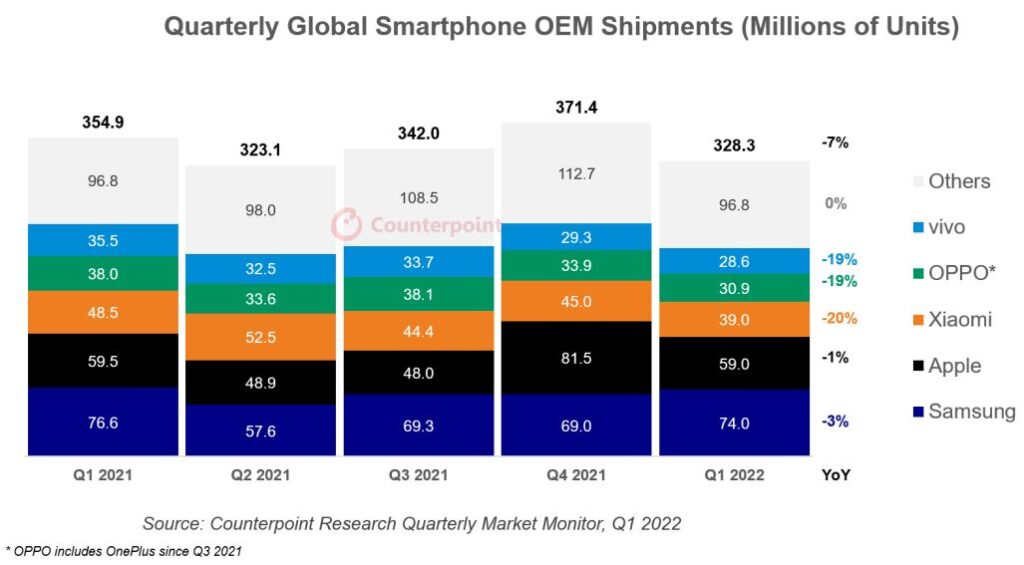

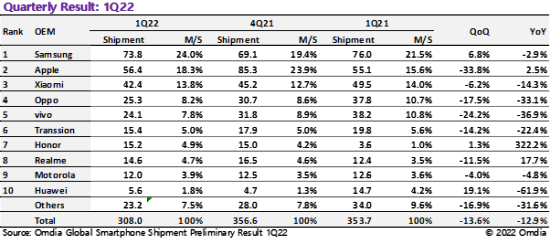

]]>Globalny rynek smartfonów skurczył się w I kw. 2022 r. o 7 proc. rok do roku, do 328 mln szt. – według danych Counterpoint Research. Spadek był spowodowany utrzymującymi się niedoborami komponentów, nową falą pandemii w Azji (trwają lockdowny, co utrudnia produkcję i transport) oraz inwazją Rosji na Ukrainę.

Wojna wywrze swoje piętno na rynku także w dalszej części roku – według przewidywań.

Rosyjska agresja na Ukrainę będzie mieć negatywny wpływ na zapotrzebowanie na smartfony w II kw. br., ponieważ bezpośrednio lub pośrednio dotyka nie tylko te dwa kraje, ale także inne regiony. Istnieje obawa, że zdołuje popyt w tym roku, który miał odbić po pandemii – ocenia Omdia. Według tej firmy analitycznej dołek sprzedaży smartfonów w I kw. 2022 r. był dwucyfrowy i wyniósł 12,9 proc r/r (308 mln szt.).

Będzie lepiej z komponentami, ale wojna odciśnie swoje piętno

„Oczekuje się, że niedobory komponentów wkrótce ulegną złagodzeniu, ale wojna rosyjsko-ukraińska stanowi nowe wyzwanie dla ożywienia globalnego rynku smartfonów” – przyznaje Jan Stryjak, dyrektor ds. badań w Counterpoint Research.

Według niego w I kw. 2022 r. rosyjska inwazja miała niewielki wpływ na globalne dostawy smartfonów.

Konsekwencje wojny mogą być znaczące, jeśli doprowadzi ona do spadku dostępności surowców, wzrostu cen, dalszej presji inflacyjnej i wycofania się innych producentów z Rosji (gdzie sprzedaż wstrzymali na początku marca Samsung i Apple).

Samsung opanował braki. Słabo radziły sobie chińskie marki

Wygląda na to, że najlepiej z brakami podzespołów w I kw. 2022 r. poradził sobie Samsung, o czym świadczy nadspodziewany wzrost dostaw wobec IV kw. 2021 r. oraz spadek tylko o 3 proc. r/r (według Counterpoint), pomimo późnego wprowadzenia na rynek nowego flagowego modelu. Dobrze wypadł Apple (-1 proc. r/r).

Najwięksi chińscy producenci, jak Xiaomi, Oppo i Vivo, przeżyli jeszcze większy kryzys dostaw komponentów w I kw. br. W efekcie ich sprzedaż spadła aż o 19 – 20 proc. r/r.

Dostawy smartfonów od I kw. 2021 r. do I kw. 2022 r. według Counterpoint Research

Najwięksi producenci smartfonów w I kw. 2022 r. według Omdia

Artykuł Wojna zdusi popyt na rynku smartfonów pochodzi z serwisu CRN.

]]>Artykuł Niepomyślne wiatry na rynku smartfonów pochodzi z serwisu CRN.

]]>Producenci muszą szybko reagować

„Producenci stoją w obliczu dużej niepewności z powodu wojny rosyjsko-ukraińskiej, lockdownów w Chinach i zagrożenia inflacją. Muszą przygotować się do szybkiego reagowania na pojawiające się możliwości i ryzyka, jednocześnie koncentrując się na swoich długoterminowych planach strategicznych” – uważa Nicole Peng, wiceprezes Canalys.

Poprawi się dostępność komponentów

„Dobrą wiadomością jest to, że bolesne niedobory komponentów mogą poprawić się szybciej niż oczekiwano, co z pewnością pomoże złagodzić presję kosztową” – dodaje wiceprezes.

Największe marki poszerzają portfolio

Pomimo niepewności na światowym rynku, najwięksi markowi producenci poszerzyli portfolio urządzeń na 2022 r. Przykładem jest Apple, który nowym modelem SE walczy o większe udziały w środkowym segmencie.

Z kolei Samsung przyspieszył produkcję serii A, aby agresywnie konkurować na środkowej i niższej półce, jednocześnie odświeżając portfolio na 2022 r., w tym swoją flagową serię. Koncern utrzymał pozycję numer 1 na światowym rynku w I kw. br.

Chińskie firmy mają problem z podażą

Z kolei chińscy dostawcy nadal borykają się z ograniczeniami podaży w segmencie low-end, a ich globalną ekspansję hamuje spowolnienie na ich rodzimym rynku.

Najwięksi dostawcy na światowym rynku smartfonów – dane wstępne za I kw. 2022 r.

Artykuł Niepomyślne wiatry na rynku smartfonów pochodzi z serwisu CRN.

]]>Artykuł Chińskie marki smartfonów ograniczają dostawy do Rosji pochodzi z serwisu CRN.

]]>Chiny nie popierają sankcji wobec Rosji i nie wstrzymały dostaw produktów ICT, jednak wygląda na to, że obecnie firmy z tego kraju niespecjalnie na tym skorzystają.

Jak donosi Financial Times, dostawy Xioami, Oppo i Huawei do Rosji zostały ograniczone co najmniej o połowę, mimo że na papierze na rynku zrobiło się sporo miejsca po tym, jak Apple i Samsung wstrzymały sprzedaż do kraju agresora (Samsung, Xiaomi i Apple to w 2021 r. trzy największe marki na rynku rosyjskim, a w sumie chińskie marki miały ok. 60 proc. udziału).

Powodem ograniczenia dostaw chińskich smartfonów do Rosji nie jest polityka, ale rynek – w Rosji z powodu zachodnich sankcji zrobiło się krucho z popytem, a załamanie kursu rubla sprawia, że ceny trzeba codziennie ustalać na nowo, aby uniknąć strat – jak zauważa analityk Counterpoint w „FT”. Twierdzi też, że nawet sami dystrybutorzy z Rosji, w każdym razie niektórzy, przestali zamawiać smartfony chińskich marek, bo ryzyko kursowe jest zbyt duże.

Wygląda więc na to, że działanie chińskich producentów smartfonów zgodnie z oficjalną linią władz w sprawie Rosji przyniesie korzyści raczej niewielkie (przynajmniej tak długo, jak obowiązują sankcje dławiące rosyjską gospodarkę – być może jest to pomysł na utrzymanie obecności na rynku z perspektywą większych korzyści, gdy kiedyś się odbuduje). Jednocześnie jednak marki, które mają ambicje pozostać w topie sprzedaży w UE, jak Xiaomi i Oppo, narażają się na problemy wizerunkowe za Zachodzie, kontynuując handel w kraju, który rozpętał wojnę na Ukrainie.

Artykuł Chińskie marki smartfonów ograniczają dostawy do Rosji pochodzi z serwisu CRN.

]]>