Artykuł Litwa bramą dla tajwańskich czipów. Polska jest w grze pochodzi z serwisu CRN.

]]>Tajwan zainwestuje na Litwie 10 mln euro w produkcję czipów. Do tego dojdą pożyczki. Wyspiarski kraj ma również zadbać o kształcenie na Litwie specjalistów. Środki pójdą do trzech firm. Partnerem przedsięwzięcia jest m.in. Teltonika, litewski producent elektroniki o międzynarodowym zasięgu.

Jak poinformował przedstawiciel tajwańskich władz, to dopiero początek. Wcześniej ogłoszono plan 200 mln euro inwestycji (z tego funduszu pójdą pieniądze na Litwę) oraz 1 mld euro pożyczek dla krajów Europy Środkowej i Wschodniej (jak na branżę czipów nie są to powalające kwoty). Inwestycje mają objąć półprzewodniki, auta elektryczne i przemysł laserowy.

Już łowią talenty w Polsce

Jak podaje tajwańska Centralna Agencja Informacyjna, delegacja z ośrodków akademickich z tego kraju właśnie zakończyła objazd po Polsce, Czechach i Słowacji. Miała informować lokalnych studentów o tajwańskim programie kształcenia fachowców w obszarze półprzewodników. Wygląda to na przygotowanie bazy specjalistów.

Polska i Tajwan we wrześniu br. ogłosiły memorandum (MoU) o współpracy w zakresie czipów i mikroelektroniki. Powołano wspólną grupę roboczą ds. półprzewodników, która zajmie się m.in. promocją szkoleń fachowców w zakresie czipów, wymianą know – how, planowaniem współpracy w zakresie badań i rozwoju, zacieśnieniu kooperacji ośrodków naukowych i edukacyjnych.

Ostra reakcja Pekinu

Celem inwestycji na Litwie jest „wzmocnienie odporności naszego demokratycznego łańcucha dostaw w obliczu przymusu ze strony autokracji” – wg tajwańskich władz.

Ostro zareagował Pekin. Komentując ten ruch rzecznik chińskiego MSZ wyraził „zdecydowany sprzeciw wobec wszelkich wysiłków Tajwanu zmierzających do zmowy z siłami zewnętrznymi i dążenia do niepodległości” – podaje Reuters.

Litwa niedawno szerzej otworzyła się na współpracę gospodarczą z Tajwanem. Na początku br. otwarto przedstawicielstwo wyspiarskiego kraju w Wilnie. W odwecie Pekin nałożył embargo na litewskie produkty. Teraz Litwa uruchomiła swoje przedstawicielstwo na Tajwanie.

TSMC, największy globalny producent czipów, w obliczu napięć politycznych wokół Tajwanu może dążyć do dywersyfikacji produkcji. Jednocześnie Tajwan ma okazję wzmocnić europejską branżę półprzewodników, potrzebującą dużych inwestycji.

Polska ostatnio zabiegała o budowę fabryki czipów Intela, jednak koncern wybrał inne kraje.

Artykuł Litwa bramą dla tajwańskich czipów. Polska jest w grze pochodzi z serwisu CRN.

]]>Artykuł USA rozkręcą produkcję czipów. Chip Act warty 280 mld dol. pochodzi z serwisu CRN.

]]>Prezydent USA Joe Biden podpisał ustawę Chips and Science Act. Umożliwia ona m.in. uruchomienie 52 mld dol. subsydiów i ulg podatkowych na produkcję czipów oraz B&R, a ponadto 170 mld dol. na innowacje i eksplorację kosmosu.

Efektem wpompowania w branżę takich środków ma być powrót USA na pozycję lidera w przemyśle półprzewodników. Co natomiast jest ważne dla sektora informatycznego na całym świecie, nowe inwestycje mają zwiększyć produkcję układów scalonych. Jest więc szansa na ograniczenie problemu niedoborów.

Ponadto taki ruch powinien zwiększyć bezpieczeństwo produkcji – obecnie centrum wytwarzania półprzewodników są Tajwan, Korea Płd, Chiny, czyli region, nad którym wisi ryzyko napięć politycznych czy wręcz konfliktu zbrojnego. Co więcej, nowe prawo ma zniechęcić amerykańskie koncerny do inwestycji w Chinach – podmioty otrzymujące dotacje z USA nie mogą w Państwa Środka inwestować w technologie procesowe poniżej 28 nm.

Te zmiany nie nastąpią jednak z dnia na dzień. Przykładowo po podpisaniu ustawy amerykańska firma Micron Technology ogłosiła plany zainwestowania 40 mld dol. do 2029 r. w produkcję pamięci w USA, co powinno zwiększyć udział tego kraju w wytwarzaniu pamięci z mniej niż 2 proc. do nawet 10 proc. globalnego rynku w następnej dekadzie.

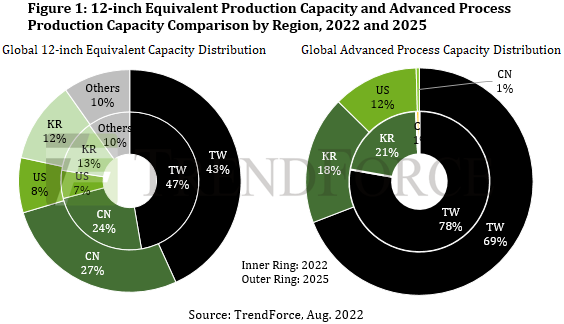

Według TrendForce, w ujęciu ekwiwalentu 12-calowej zdolności produkcyjnej, Tajwan będzie miał ok. 43 proc. udziału do 2025 r., następnie Chiny z 27 proc., USA z 8 proc. i Korea Południowa z 12 proc.

Jeśli chodzi o zaawansowane procesy 7 nm i mniej, Tajwan będzie posiadał nadal ok. 69 proc. zdolności produkcyjnej do 2025 r., Korea Południowa 18 proc., USA 12 proc., a Chiny 1 proc.

W porównaniu z 2022 r. Stany Zjednoczone zwiększą więc udział mocy wytwórczych w zaawansowanych procesach. Natomiast według danych TrendForce chińskie odlewnie są bardziej aktywne w zwiększaniu zdolności produkcyjnych dojrzałych procesów.

Artykuł USA rozkręcą produkcję czipów. Chip Act warty 280 mld dol. pochodzi z serwisu CRN.

]]>Artykuł Awaria w fabryce pamięci pochodzi z serwisu CRN.

]]>Nagłe wyłączenie elektryczności uruchomiło zasilanie awaryjne, ale z powodu spadku napięcia maszyny wymagały rozruchu i przeglądu. Jednak wpływ awarii na zdolności produkcyjne zakładu jest ograniczony – uspokaja firma badawcza.

Micron należy do największych dostawców DRAM. Japońska fabryka wytwarza przede wszystkim mobilne pamięci do smartfonów i służy jako ośrodek B&R. Ma ok. 30 proc. udziału w miesięcznych uruchomieniach wafli producenta w III kw. 2022 r. oraz ok. 7 proc. udziału w skali światowej. Podstawowy proces produkcyjny zakładu to 1Z nm (50 proc. mocy produkcyjnych), a kolejny to 1Y nm (35 proc.).

Jak zauważa TrendForce, słaby popyt na elektronikę spowodował, że zapasy pamięci różnych producentów są obecnie na wysokich poziomach. Micron może więc wykorzystać swój stock, aby zaspokoić potrzeby klientów. Tym samym awaria nie odwróci trendu nadpodaży pamięci i spadku cen – oceniają analitycy.

TrendForce podtrzymuje swoją prognozę dla DRAM na drugą połowę 2022 r. Przewiduje, że III kw. 2022 r. ceny pamięci pójdą w dół średnio o ok. 10 proc. w porównaniu do II kw. 2022 r.

Artykuł Awaria w fabryce pamięci pochodzi z serwisu CRN.

]]>Artykuł Intel i Samsung chcą dogadać się w sprawie czipów pochodzi z serwisu CRN.

]]>Intel i Samsung mogą wejść w kooperację dotyczącą produkcji półprzewodników. Do Korei Płd. przybył CEO Intela Pat Gelsinger, by rozmawiać w tej sprawie z faktycznym liderem konglomeratu Samsunga, Lee Jae-Yongiem (jest wnukiem założyciela firmy i wiceprzewodniczącym w Samsung Electronics) – informuje Nikkei Asia. Według ustaleń w ramach spotkania na szczycie omawiano m.in. kwestię biznesu foundry i produkcji czipów dla zlecenie innych firm. Tutaj światowym liderem jest TSMC, a obie firmy są zainteresowane uszczknięciem większego kawałka tortu na tym rynku. Intel w zeszłym roku utworzył własny biznes w tym obszarze – Intel Foundry Services – i pracuje nad jego rozwojem. Krążyła również informacja o możliwości powierzenia Samsungowi lub TSMC produkcji dla Intela. Efekt ostatnich rozmów szefów na razie nie jest znany.

Intel i Samsung są największymi na świecie producentami półprzewodników. W 2021 r. przychody obu firm z tego biznesu wyniosły odpowiednio blisko 76 mld dol. oraz ponad 73 mld dol. – według Gartnera. Dla Samsunga biznes półprzewodnikowy zapewnia też największą część zysków korporacji (w I kw. 2022 r. – 60 proc. zysków).

Artykuł Intel i Samsung chcą dogadać się w sprawie czipów pochodzi z serwisu CRN.

]]>Artykuł Błędne koło na rynku półprzewodników pochodzi z serwisu CRN.

]]>W rezultacie nadzieje na szybkie przezwyciężenie globalnego niedoboru chipów słabną. Większość osób blisko związanych z tą branżą twierdzi, że problem będzie się utrzymywał do 2024 roku, a może nawet dłużej. „Spotykam się z pobożnymi życzeniami, że do końca 2022 roku podaż zrówna się z popytem, ale nie jestem w stanie sobie tego wyobrazić” – mówi Thomas Caulfield, dyrektor generalny GlobalFoundries.

Advantest jest japońskim producentem automatycznych urządzeń testujących wykorzystywanych na potrzeby przemysłu półprzewodników oraz przyrządów pomiarowych wykorzystywanych w projektowaniu, produkcji i konserwacji systemów elektronicznych, w tym sprzętu do komunikacji światłowodowej i bezprzewodowej oraz cyfrowych produktów konsumenckich. Doug Lefever, dyrektor generalny Advantest America, przyznaje, że czasy realizacji maszyn sprawdzających prawidłowe działanie wyprodukowanych czipów wydłużyły się co najmniej dwukrotnie. Tego rodzaju sprzęt wykorzystuje około 250 tysięcy części, a poślizgi w dostawach zaledwie kilku z nich mogą spowodować poważne opóźnienia.

Niezbyt dobre wieści płyną też z gabinetów szefów ASML – holenderskiego producenta bardzo nowoczesnych (i bardzo drogich) urządzeń do produkcji czipów. Peter Wennink, dyrektor generalny tej firmy, nie ukrywa, że choć zacieśnia współpracę z producentami półprzewodników i szuka wspólnych rozwiązań, aby zaspokoić ich popyt na sprzęt, to stanie się to realne dopiero w 2025 roku.

Więcej inwestycji, więcej problemów

Sytuacja komplikuje się wraz z planami ekspansji ogłaszanymi przez największych producentów półprzewodników. Niedawno TSMC – największy na świecie producent czipów kontraktowych – zapowiedział, że do 2024 roku zamierza wydać 100 mld dol. na zwiększenie swoich zdolności produkcyjnych. Z kolei Intel buduje swoje fabryki w Stanach Zjednoczonych (Ohio i Arizona) oraz Niemczech. Te inwestycje pochłoną zapewne setki miliardów dolarów w ciągu dekady. Pat Gelsinger, CEO Intela, oznajmił niedawno, że ma nadzieję na zrównoważenie popytu i podaży w 2024 roku, a więc rok później, aniżeli zapowiadał kilka miesięcy wcześniej. Co istotne, pomimo narastających trudności plany dotyczące budowy nowych zakładów produkcyjnych Intela mają pozostać niezmienione.

Według branżowej organizacji SEMI w latach 2020–2024 rozpocznie działalność 90 nowych fabryk czipów. To ogromna liczba, znacząco przekładająca się na wielkość rynku dostawców maszyn do produkcji układów elektronicznych, ponieważ czasami wartość pojedynczego narzędzia liczy się w dziesiątkach milionów dolarów. SEMI prognozuje, że nawet przy uwzględnieniu problemów związanych z dostawami, globalna wartość tego rodzaju sprzętu, jaki trafi na rynek w tym roku, ma wynieść ponad 100 mld dolarów. Sanjay Malhotra, wiceprezes SEMI, jest zaskoczony takim stanem rzeczy: „gdyby pięć czy sześć lat temu ktoś powiedziałby, że w 2022 roku ten segment rynku osiągnie wielkość 75 mld dolarów, pomyślałbym, że to duża przesada”.

Producenci układów elektronicznych nie mają wątpliwości, że długoterminowe zmiany zachodzące na rynku, takie jak rosnąca popularność samochodów elektrycznych, rozwój automatyzacji przemysłowej i wszechobecność inteligentnych urządzeń, sprawiają, że fabryki czipów znalazły się w bardzo trudnym położeniu. „Popyt nie osiągnął punktu, w którym dałby nam szansę na wykopanie się z dziury. Co gorsza, dziura pogłębia się z każdym kwartałem” – podsumowuje Ganesh Moorthy z Microchip Technology.

Tekst powstał na podstawie artykułu w The Wall Street Journal.

Artykuł Błędne koło na rynku półprzewodników pochodzi z serwisu CRN.

]]>Artykuł Samsung powraca na fotel lidera pochodzi z serwisu CRN.

]]>– O naszym sukcesie, a takim było odzyskanie pierwszego miejsca na globalnym rynku półprzewodników, poza wzrostem sprzedaży pamięci RAM i dysków SSD, zadecydował również wzrost sprzedaży smartfonów z najwyższej półki – podkreśla Maciej Kamiński, dyrektor Samsung Memory w Polsce i regionie CEE.

Jednak nie tylko urządzenia konsumenckie nakręcają popyt na pamięci półprzewodnikowe. Podobny trend występuje w grupie rozwiązań do magazynowania danych bądź backupu. Wprawdzie wielu użytkowników wykorzystuje do wymienionych celów nośniki HDD, ale SSD stanowi bardzo ciekawą alternatywę dla twardzieli.

Samsung rozdaje karty na rynku pamięci półprzewodnikowych (flash memory), będąc nieprzerwanie od 2003 roku światowym liderem tego rynku, co daje mu przewagę nad Intelem w całym biznesie półprzewodnikowym. Nie jest to jednak jedyny atut azjatyckiego producenta. Koreańczycy pod swoją marką produkują bardzo szeroką gamę urządzeń – telewizory, komputery, smartfony czy urządzenia wearables. Samsung w wymienionych produktach wykorzystuje własne półprzewodniki, napędzając tym samym ich sprzedaż. Firma zaopatruje też innych, wiodących dostawców i producentów, którzy montują chipy i pamięci Samsung w swoich urządzeniach.

– Praktycznie w każdym kraju, w większości gospodarstw domowych jest coś, co pochodzi od firmy Samsung, począwszy od telewizora i smartfonu, a na niektórych rynkach także laptopa. Zwykle nie zdajemy sobie też sprawy, że używając produktu innej marki, być może korzystamy na przykład z kości pamięci czy mikrochipa Samsung – mówi Maciej Kamiński.

Zielone chipy

Korea Południowa jest specyficznym krajem o małej powierzchni i dużej gęstości zaludnienia. Dlatego Koreańczycy starają się żyć w zgodzie z otoczeniem i naturą. Zresztą odnosi się to też do przedsiębiorstw działających w tym państwie. Szczególna odpowiedzialność spoczywa na firmie Samsung – największym koreańskim koncernie.

– Lata doświadczeń i rozwoju przełożyły się na sposób prowadzenia lokalnego biznesu. Mam tutaj na myśli podejmowanie działań związanych z optymalizacją produkcji, dbałością o zrównoważony rozwój i tworzeniem przyjaznego człowiekowi miejsca pracy. W firmie Samsung to wszystko w bardzo naturalny i autentyczny sposób zbiegło się w pewnym momencie z globalnymi trendami, wzrostem świadomości i odpowiedzialności ekologicznej – tłumaczy Maciej Kamiński.

Do kluczowych elementów strategii zrównoważonego rozwoju należy również zarządzanie zasobami naturalnymi i odpadami, zmierzanie do zaspokojenia najważniejszych potrzeb społeczeństwa, czy zmniejszanie poziomu bezrobocia oraz ubóstwa.

Jednym z priorytetów koreańskiego producenta jest ograniczanie konsumpcji energii przez urządzenia konsumenckie i biznesowe. Drogą do osiągnięcia tego celu jest miniaturyzacja układów scalonych. Obecnie Samsung wytwarza półprzewodniki o wielkości zaledwie kilku nanometrów, ale koreański producent oraz jego konkurenci nie zamierzają na tym poprzestać. W nieodległej przyszłości mają pojawić się układy o wielkości poniżej 2 nanometrów, czyli dziesiątki tysięcy razy cieńsze niż ludzki włos.

W przypadku producenta półprzewodników niezwykle istotną rolę odgrywa wybór dostawców komponentów. Samsung dochowuje wszelkiej staranności, aby pozyskiwać surowce z zaufanych źródeł z poszanowaniem lokalnego środowiska naturalnego i troską o lokalną społeczność.

– Współpracujemy z podmiotami kontrolującymi cały proces wydobycia i obróbki materiałów i pierwiastków, dbającymi o lokalne środowisko i społeczność. Dzięki takiemu podejściu oraz optymalizacji procesów projektowania i wytwarzania półprzewodników, recyklingu odpadów i ponownego ich wykorzystywania w produkcji w ostatecznym rozrachunku w realny sposób wpływamy na zmniejszenie zużycia energii, wody, a także ograniczenie emisji dwutlenku węgla w całym cyklu dostarczania produktu na rynek– zapewnia Maciej Kamiński.

Samsung Memory nie zamierza w Polsce koncentrować się wyłącznie na sprzedaży produktów i planuje intensyfikować swoje działania proekologiczne. W tym celu firma rozpoczęła współpracę z Martyną Zastawną – jedną z pionierek i liderek idei zrównoważonego rozwoju w Polsce.

Jeszcze więcej edukacji

Dyski półprzewodnikowe bardzo szybko zdobywają rynek, czego przykładem jest segment komputerów, całkowicie zdominowany przez ten rodzaj nośników. Dyski HDD zostały zepchnięte na margines, pełniąc co najwyżej rolę dodatkowego magazynu na dane. Wciąż jednak istnieją obszary, gdzie adopcja pamięci Flash postępuje dość wolno. Samsung planuje przyspieszyć jej tempo, a zdaniem Macieja Kamińskiego jedną z najskuteczniejszych metod jest edukacja partnerów oraz klientów końcowych. Samsung organizuje cykliczne szkolenia, warsztaty oraz webinary, aby za ich pośrednictwem przekazywać wiedzę na temat dysków półprzewodników zarówno od strony technicznej, sprzedażowej, jak i scenariuszy ich wykorzystania w biznesie.

Firma nie chce przy tym ograniczać swoich kontaktów z partnerami do wirtualnych spotkań realizowanych za pośrednictwem Teamsów czy Zooma. Na początku czerwca Dywizja Samsung Memory spotka się na organizowanej przez siebie konferencji z kluczowymi partnerami – retailerami, integratorami i dystrybutorami. W trakcie tego spotkania producent przedstawi najnowsze trendy rynkowe oraz zaprezentuje filary swojej strategii. Będzie to doskonała okazja do nieformalnych spotkań biznesowych, które pozwolą na pogłębianie relacji z partnerami.

Artykuł Samsung powraca na fotel lidera pochodzi z serwisu CRN.

]]>Artykuł Niedostatek czipów może potrwać do 2024 r. pochodzi z serwisu CRN.

]]>Trzeba liczyć się z niedoborem czipów do 2024 r. – ocenia CEO Intela Pat Gelsinger dla CNBC. Dotychczas przewidywał problemy z podażą co najmniej do 2023 r.

Bardziej pesymistyczne przewidywania są związane z tym, że niedobory dotykają obecnie wyposażenia fabryk z branży półprzewodników. Opóźniają się dostawy sprzętu potrzebnego do zwiększenia produkcji, bo dostawcy tych narzędzi sami cierpią na niedostatek potrzebnych im układów scalonych.

Na to błędne koło wskazywał wcześniej TSMC. Informował o opóźnieniach w wysyłkach wyposażenia do jego fabryk, co może utrudnić realizację planów zwiększenia produkcji od 2023 r.

Szef Intela podkreśla jednak, że sam koncern radzi sobie nawet lepiej niż dotychczas z zapewnieniem dostępności czipów i po raz pierwszy od lat podaż jest w stanie niemal zaspokoić popyt klientów.

Nowe linie produkcyjne mogą ucierpieć

CEO wyjaśnia również, że mówiąc o niedoborach do 2024 r. ma na myśli możliwości branży do zaspokojenia zapotrzebowania na nowe produkty, tworzone na nowych liniach. Problemy mogą być z odpowiednią wydajnością odlewni (foundry) i wyposażenia w narzędzia firm IDM (które jednocześnie projektują, produkują i sprzedają układy scalone).

Zaznacza również, że wskazywany w branży niedostatek czipów nie oznacza, że brakuje ciągle wszystkiego – jest słabo jedynie w przypadku niektórych produktów.

W marcu br. Intel zapowiedział inwestycje w Europie w fabryki czipów w Niemczech, we Włoszech i Irlandii, w nowe centrum R&D we Francji oraz rozbudowę ośrodka badań i rozwoju w Gdańsku.

W kwietniu br. Intel i inni producenci USA ogłosili sojusz (Semiconductor Alliance), którego celem jest pokonanie globalnego niedostatku czipów i odzyskanie dominacji USA na rynku.

Artykuł Niedostatek czipów może potrwać do 2024 r. pochodzi z serwisu CRN.

]]>Artykuł „Niespodziewany” problem z czipami pochodzi z serwisu CRN.

]]>Jak zapewnia CEO CC Wei, nie stanowi to zagrożenia na 2022 r., jednak z jego wypowiedzi wynika, że w przyszłym roku może być problem.

CEO twierdzi, że obecnie TSMC pracuje nad jego rozwiązaniem z dostawcami narzędzi do produkcji.

Kłopot wynika z tego, że dostawcy dla TSMC sami mają problem z dostępnością czipów i podzespołów. Jak twierdzi szef CC Wei do kontrahentów wysłano kilka ekip, które mają m.in. określić jakie czipy są niezbędne, by dostarczać zamówione wyposażenie dla firmy.

Zagrożenie dla podaży procesorów jest spore, bo TSMC odpowiada za ponad połowę światowej produkcji czipów on-demand.

Problem z jakim zmaga się tajwański koncern, stał się jednak globalny, ponieważ najwięksi producenci półprzewodników rywalizują, by zabezpieczyć narzędzia wytwórcze dla siebie.

Branża doszła do sufitu pod względem możliwości produkcyjnych. Według Bain pięciu największych producentów czipów na zamówienie (foundry) już od roku wykorzystuje 100 proc. swoich mocy, stąd realizowane są inwestycje mające poprawić podaż. TSMC w ciągu 3 lat do 2023 r., zakłada wydatek na ten cel 100 mld dol., w tym w br. ponad 40 mld dol.

Popyt siada na PC i smartfonach, idzie w górę na serwerach

TSMC w tym roku obserwuje spadek popytu dotyczący komputerów, smartfonów i tabletów. Widoczny jest natomiast wzrost zapotrzebowania na czipy serwerowe i HPC (głównie w związku z zakupami dostawców usług w chmurze), jak również motoryzacyjne. Po raz pierwszy przychody z procesorów serwerowych przewyższyły obroty koncernu na smartfonowych CPU.

Co istotne, zdaniem koncernu w tym roku klienci będą dążyć do utrzymania wysokiego poziomu zapasów w związku z niepewnością dostaw związaną z Covid-19.

Perspektywy biznesu wyglądają dla TSMC tak dobrze, że firma podniosła prognozę na II kw. 2022 r. do 37 proc. wzrostu przychodów r/r, a w całym 2022 r. możliwe jest przekroczenie wcześniejszej prognozy 25 – 29 proc. wzrostu.

Artykuł „Niespodziewany” problem z czipami pochodzi z serwisu CRN.

]]>Artykuł Wojna uderza w łańcuch dostaw czipów. Trzy scenariusze pochodzi z serwisu CRN.

]]>- Wystąpią niedobory surowców lub zakłócenia w ich dostawach z Ukrainy i Rosji, które mają kluczowe znaczenie dla wszystkiego, od mikroukładów i czujników do pamięci i opakowań.

- Wybuchnie panika zakupowa albo zaczną wyczerpywać się zapasy produktów końcowych i materiałów, co będzie skutkować niedoborami i podwyżkami cen.

- Sankcje lub zakłócenia popytu spowodują brak równowagi w łańcuchach dostaw, co przełoży się na planowanie i zarządzanie wydajnością produkcji, a także na inwestycje w jej zwiększenie.

Problemy mogą pojawić się w dłuższym terminie

Ukraina jest głównym dostawcą gazów takich jak neon, wymagany w procesie litografii półprzewodników. Zakłócenia w jego dostarczaniu mogą wywołać niedobory i wzrost kosztów.

Rosja jest natomiast dużym eksporterem metali wykorzystywanych w elektronice, takich jak aluminium, nikiel i miedź. Zakłócenia w dostawach któregokolwiek z nich mogą spowodować wzrost cen.

Wielu producentów czipów twierdzi, że mają zróżnicowane łańcuchy dostaw surowców i gazu oraz wystarczające zapasy. Zdaniem analityka raczej nie ma więc ryzyka natychmiastowego wpływu wojny na dostępność materiałów, ale dostawcy czipów obawiają się długoterminowych konsekwencji, jeśli wojna będzie trwać.

Produkty, których już brakuje, takie jak układy scalone do zarządzania zasilaniem, układy sieciowe dla przedsiębiorstw i programowalne macierze bramek, spowodowałyby przede wszystkim zakłócenia w branży motoryzacyjnej i komunikacyjnej.

Czipów w krótkim terminie nie zabraknie, ale będzie drożej

Ponieważ większość producentów czipów zadbała o dywersyfikację dostawców i duże zapasy, eksperci nie spodziewają się natychmiastowego wpływu skutków wojny na branżę. Jednak panika zakupowa oraz rosnące koszty transportu mogą zwiększyć ceny na całym świecie.

Eksperci radzą, jak firmy mogą chronić się przed skutkami niedoborów czipów spowodowanych wojną.

- Należy ocenić poziom zapasów i zróżnicować źródła łańcucha dostaw poza regionem konfliktu, jak również poszukać alternatywnych materiałów.

- Warto zwiększyć widoczność swojego łańcucha dostaw, skupiając się najpierw na dostawcach pierwszego poziomu, a następnie na dystrybutorach, producentach, a nawet wytwórcach wafli.

- Trzeba aktualizować wiedzę na temat sankcji nałożonych na Rosję i jej sojuszników, a także analizować, jaki wpływ mogą one mieć na działalność firmy oraz na eksport.

Artykuł Wojna uderza w łańcuch dostaw czipów. Trzy scenariusze pochodzi z serwisu CRN.

]]>Artykuł Intel i AMD wstrzymują dostawy czipów do Rosji pochodzi z serwisu CRN.

]]>Intel i AMD wstrzymają dostawy procesorów do Rosji. Decyzje są związane z sankcjami ogłoszonymi przez departament handlu USA (biuro ds. kontroli aktywów zagranicznych – OFAC).

Skala embarga nie jest natomiast jasna – ma ono objąć układy, które można wykorzystać do celów wojskowych lub zarówno do wojskowych, jak i cywilnych. Wynikałoby z tego, że zakaz dotyczy układów serwerowych i przemysłowych, ale niekoniecznie czipów konsumenckich. Do embarga dołączy także tajwański TSMC.

Zakaz może poważnie zaszkodzić rosyjskim firmom, administracji i dostawcom usług, uniemożliwiając aktualizację albo rozbudowę serwerów czy superkomputerów. Od embarga mogą być jednak wyjątki – departament handlu będzie udzielał indywidualnych licencji (pozwoleń) na eksport do Rosji procesorów objętych blokadą.

Intel nie potwierdził wprost decyzji o dołączeniu do embarga, stwierdził natomiast, że „firma uważnie monitoruje sytuację, by zapewnić zgodność z wprowadzonymi sankcjami i regulacjami dotyczącymi kontroli eksportu, w tym z nowymi sankcjami ogłoszonymi przez OFAC”.

TSMC produkuje natomiast projektowane w Rosji układy serwerowe Elbrus oraz konsumenckie Bajkał. Rosja kilka lat temu ogłosiła plan budowy własnych procesorów i uniezależnienia się od amerykańskich dostaw, jednak efekty tych prac są takie, że kraj nadal polega na głównie na importowanych technologiach. Przypuszcza się, że wstrzymanie dostaw uderzy natomiast w sektor wojskowy i bezpieczeństwa, które używają sprzętu na bazie układów Elbrus.

Artykuł Intel i AMD wstrzymują dostawy czipów do Rosji pochodzi z serwisu CRN.

]]>